Absicherung

für Studenten & Akademiker.

________

Berufsunfähigkeitsversicherung.

Absicherung

für Studenten & Akademiker.

________

Berufsunfähigkeitsversicherung.

Absicherung

für Studenten & Akademiker.

________

Berufsunfähigkeitsversicherung.

Kennst Du den Wert deiner Arbeitskraft?

Hier kannst du dein Lebensarbeitseinkommen bis zum Renteneintrittsalter von 67 Jahren berechnen. Lohnsteigerungen sind dabei nicht eingerechnet.

Was soll dir schon passieren?

Jeder vierte Erwerbstätige wird im Laufe seines Arbeitslebens ganz oder teilweise erwerbsgemindert.

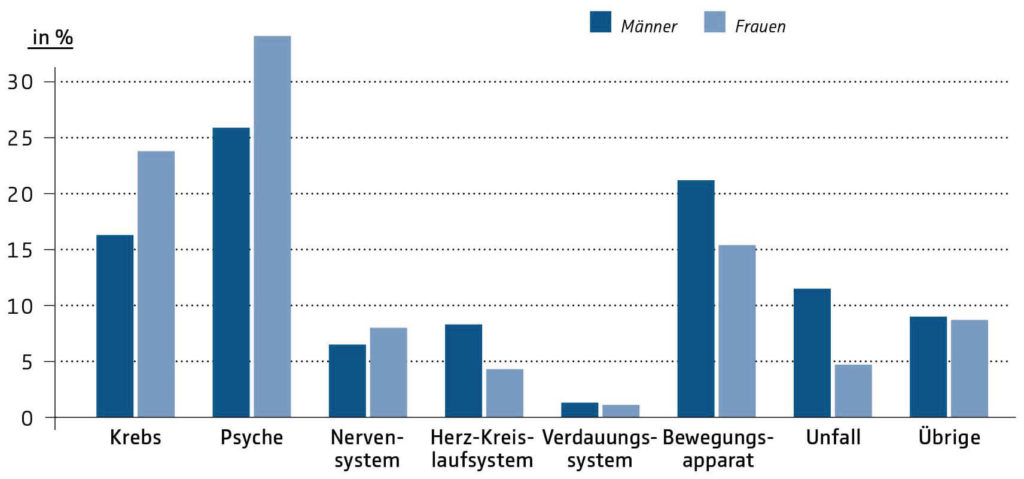

Häufigste Ursachen für Berufs- und Erwerbsunfähigkeit

Psychische Erkrankungen wie Burn-out, Depressionen und Angststörungen sind die häufigsten Ursachen für Berufs- bzw. Erwerbsunfähigkeit.

Allein in den letzten 10 Jahren stieg diese Zahl um über 40% an und der Leistungsdruck in unserer Gesellschaft nimmt weiter zu.

Die Zahlen der Studierenden, die dem Leistungsdruck während des Studiums nicht gewachsen sind und ärztliche Hilfe in Anspruch nehmen müssen, steigen ebenfalls seit Jahren an.

Der Auswertung liegen 41,3 Prozent des Bestands an Berufs- und Erwerbsunfähigkeitsversicherungen zu Grunde. Grafik: Gesamtverband der Deutschen Versicherungswirtschaft (GDV)

Wer zu diesem Zeitpunkt als Studierender bereits über eine entsprechende Absicherung in Form einer Berufsunfähigkeitsversicherung verfügt, ist auf der sicheren Seite. Wer das richtige Versicherungsprodukt gewählt hat, ist bereits als Studierender auf den zukünftig angestrebten Beruf versichert.

Wann ist der richtige Zeitpunkt?

Je früher desto besser, weil dein Eintrittsalter und dein jetziger Gesundheitszustand (ACHTUNG, die Versicherer fragen auch die vergangenen 5 Jahre ab!) den Versicherungsbeitrag bestimmen.

Eintrittsalter:

Berechnungsgrundlage: Student/in Maschinenbau

monatlich 1.500 € Berufsunfähigkeitsrente

Versicherungsendalter: 67 Jahre

Wie sieht die gesetzliche Absicherung aus?

Kurz gesagt, für Studenten gibt es keine gesetzliche Absicherung.

Personen die Pflichtbeiträge in die gesetzliche Rentenversicherung bezahlen, haben unter bestimmten, übrigens sehr strengen Voraussetzungen, Anspruch auf die sogenannte Erwerbsminderungsrente. Diese reicht aber nie aus, um den Lebensstandard halten zu können!

Die Deutsche Rentenversicherung verschickt die Renteninformationen automatisch an alle Versicherten, die mindestens 27 Jahre alt sind und fünf Jahre Beitragszeiten erworben haben und informiert in diesem jährlichen Schreiben, unter anderem über die Höhe der erreichten Erwerbsminderungsrente.

Genauere Angaben kann man direkt bei der Deutschen Rentenversicherung nachlesen:

www.deutsche-rentenversicherung.de

Bausteine einer

Berufsunfähigkeits-Versicherung

Jeder Mensch hat unterschiedliche Bedürfnisse, Leidenschaften und Mittelpunkte im Leben. Das zeigt sich auch in der Berufswahl. Deshalb gibt es bei uns nicht nur eine Art, die Arbeitskraft abzusichern. Gestalten Sie Ihre Berufsunfähigkeitsversicherung (BU) ganz nach Ihrem Bedarf – mit verschiedenen Bausteinen, die Sie individuell zusammenstellen können.

Arbeitsunfähigkeits-Schutz

Arbeitsunfähigkeits-Schutz: Leistung in Höhe der BU-Rente bei einer Arbeitsunfähigkeit

Pflege-

Schutz

Pflege-Schutz: Sie erhalten bei Pflegebedürftigkeit zusätzlich zur BU-Rente eine Pflegerente - und diese sogar lebenslang.

Inflations-

Schutz

Inflations-Schutz: Im Leistungsfall wird Ihre BU-Rente jährlich um einen vereinbarten Prozentsatz erhöht.

Unfall-BU-Schutz

Unfall-BU-Schutz: Werden Sie durch einen Unfall berufsunfähig, erhalten Sie zusätzlich zur BU-Rente eine Unfall-BU-Rente.

Krankentagegeld

Krankentagegeld: Wenn Sie mehr als 6 Wochen krank sind, sinkt Ihr Einkommen in der Regel deutlich. Um auch hier finanziell abgesichert zu sein, lohnt sich eine Kombination aus Krankentagegeld und BU.

Krankheits-Schutz

Krankheits-Schutz für finanziellen Freiraum bei schwerer Erkrankung: Sichern Sie sich zusätzlich gegen 50 bestimmte schwere Erkrankungen finanziell ab.

Häufig gestellte Fragen

Jeder 4. wird im Lauf seines Arbeitslebens berufsunfähig. Eine Berufsunfähigkeitsversicherung schließt die finanzielle Lücke, die entsteht, wenn Du deinen Beruf aufgrund von Krankheit oder Unfall nicht mehr ausüben kannst. Auf diese Weise sicherst Du dich und ggf. deine Angehörigen finanziell ab, so dass im Ernstfall der gewohnte Lebensstandard beibehalten werden kann.

Wie wir aufgezeigt haben, bringt ein frühzeitiger Abschluss viele Vorteile. Günstiger Beitrag, Sicherung des Gesundheitszustandes und die Absicherung an sich. Wer als Student durch Krankheit oder einen Unfall berufsunfähig wird, der kann sein Studium natürlich nicht beenden und auch den angestrebten Beruf niemals antreten. Ohne Versicherungsschutz fällt man hier direkt in die Grundsicherung (Hartz IV) und das im schlimmsten Fall ein Leben lang.

Als Student gibt es bei der Absicherungshöhe eine monatliche Obergrenze von 1.500 €.

Beim Übergang ins Arbeitsleben kann dann die Absicherungshöhe, also die monatliche Berufsunfähigkeitsrente, den tatsächlichen Einkommensverhältnissen angepasst werden.

Die BU-Versicherung zahlt dir eine vereinbarte Rente, wenn Du voraussichtlich mindestens 6 Monate berufsunfähig bist. Dabei gilt als berufsunfähig, wer z.B. aufgrund von Krankheit oder Unfall weniger als 50% seines bisherigen Arbeitspensums leisten kann.

Bei Studenten entspricht das Arbeitspensum der Zeit, die für das Studium aufgebracht worden ist. Die Einschätzung erfolgt durch einen Arzt. Solltest Du bereits 6 Monate berufsunfähig gewesen sein, wird dir die Rente selbstverständlich auch für die vergangenen 6 Monate gezahlt, also rückwirkend ab dem ersten Tag der Krankschreibung.

Kannst Du deinen jetzigen Beruf nicht mehr ausüben, Student gilt hier auch als Beruf, bist Du berufsunfähig. Das bedeutet aber nicht, dass Du auch erwerbsunfähig bist. Erwerbsunfähig ist eine Person erst dann, wenn sie gar nicht beziehungsweise nur sehr eingeschränkt am Erwerbsleben teilnehmen kann, also auch nicht in einem anderen Beruf.

Eine gesetzliche Absicherung bei Berufsunfähigkeit gibt es nur noch für Arbeitnehmer, die vor dem 01.01.1961 geboren sind. Bei allen anderen leistet die Gesetzliche Rentenversicherung erst bei voller oder teilweiser Erwerbsunfähigkeit – und zwar nur dann, wenn die geforderte Wartezeit eingehalten und die Pflichtbeiträge gezahlt wurden. Somit haben Berufsanfänger, Studenten, aber auch Selbstständige keinerlei staatlichen Schutz.

Doch selbst wenn Sie die Voraus¬setzungen erfüllen, müssen Sie mit hohen Einbußen rechnen. Denn die sogenannte Erwerbsminderungsrente der Gesetzlichen Renten¬versicherung beträgt nur einen Bruchteil des bisherigen Einkommens. Definitiv zu wenig, um den gewohnten Lebensstandard zu halten.

Dieser Passus ist einer der wichtigsten überhaupt. Er besagt, dass Du bei Berufsunfähigkeit auf keinen anderen Beruf verwiesen werden darfst. Von Verträgen ohne diesen Verzicht auf abstrakte Verweisung im Bedingungswerk ist unbedingt abzuraten.

Jetzt Angebot einholen

Kontakt

- E-Mail schreiben (info@akademiker-vorsorge.de)

- 07802 70 50 750

- 0170 7524218

- Whatsapp oder Telegram

- Beratung per Videochat möglich